1. 코로나19가 집어 삼킨 2020년의 글로벌 호텔시장

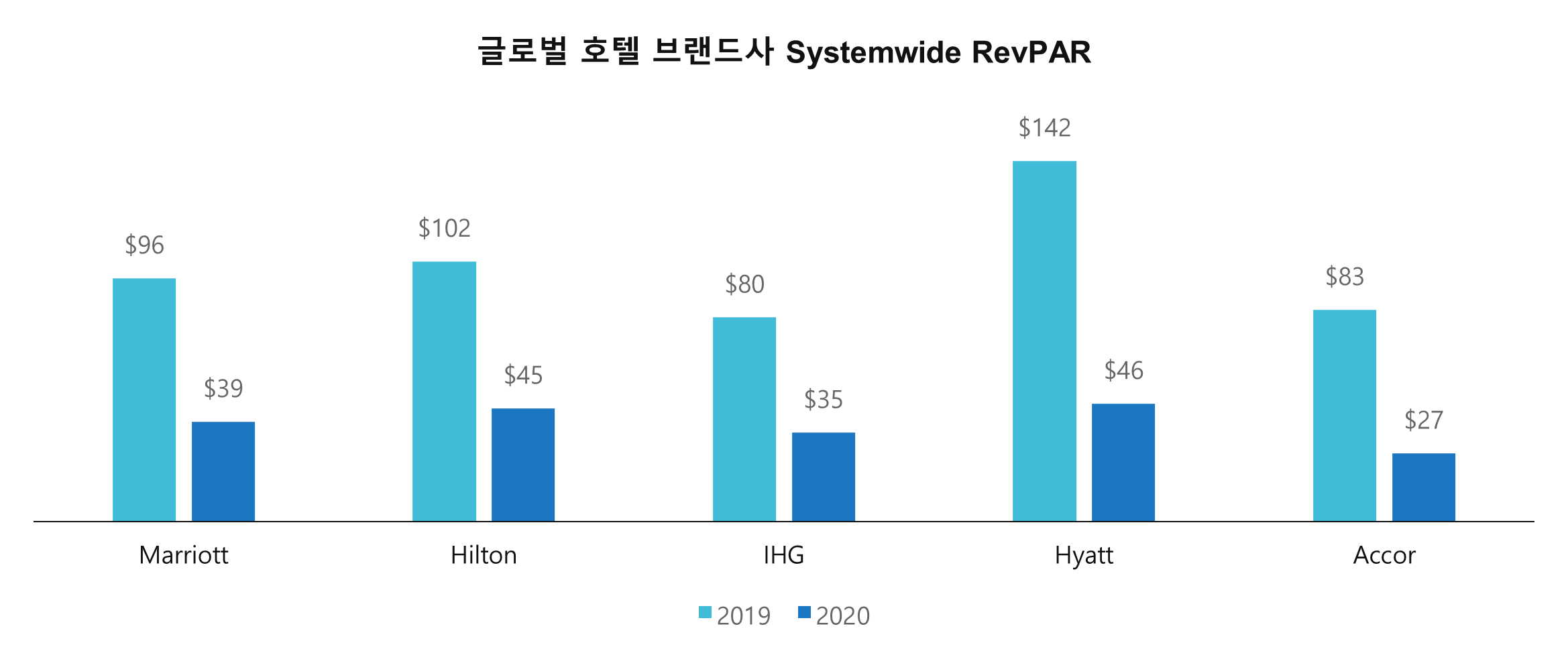

2019년 대비 2020년의 Systemwide1 RevPAR를 보면, Marriott이 59.0%, Hilton이 56.5%, IHG가 56.4%, Hyatt가 67.3%, Accor가 67.7% 감소했습니다. 이 5개의 상장된 글로벌 브랜드 회사들의 실적을 종합해보면, 2019년 대비 2020년의 Systemwide RevPAR는 60.5% 감소한 것으로 나타났습니다. Hyatt와 Accor는 평균보다 더 큰 폭의 감소세를 보였는데, 평균과 관련해서는 상대적으로 포트폴리오의 규모가 큰 Accor의 영향이 더 컸을 것으로 생각됩니다.

2. 상대적으로 안정적인 미주 시장과 타 시장의 차이

Marriott의 경우 미주 지역이 57.7% 감소했고 기타 지역은 61.5%로 다소 높은 감소 폭을 보였습니다. Hilton의 경우 미주 지역의 53.3%에 비해 기타 지역의 감소 폭이 66.0%로 두드러지게 나타났고, IHG의 경우 Marriott과 마찬가지로 기타 지역의 감소세가 59.5%로 미주 지역의 54.4%보다 다소 높게 나타났습니다. 반면, Hyatt의 경우에는 미주 지역과 기타 지역의 감소 폭이 각각 67.6%와 66.6%로 비슷한 수준을 보였으며, 유럽을 기반으로 한 Accor의 경우 미주 지역의 감소 폭이 76.6%로 기타 지역의 66.4%에 비해 두드러졌습니다. 객실수 기준으로 보면, 2020년의 미주 지역 포트폴리오 비중은 Marriott이 58.2%, Hilton이 77.1%, IHG가 58.0%, Hyatt가 66.2%, Accor가 13.2%였습니다. 즉, Hilton의 경우 미주 지역에, Accor의 경우 기타 지역에 대한 편중이 두드러지게 나타났던 반면, Marriott, IHG, Hyatt는 미주 지역의 비중이 다소 높은 수준에서 크게 다르지 않은 구성을 보였습니다.

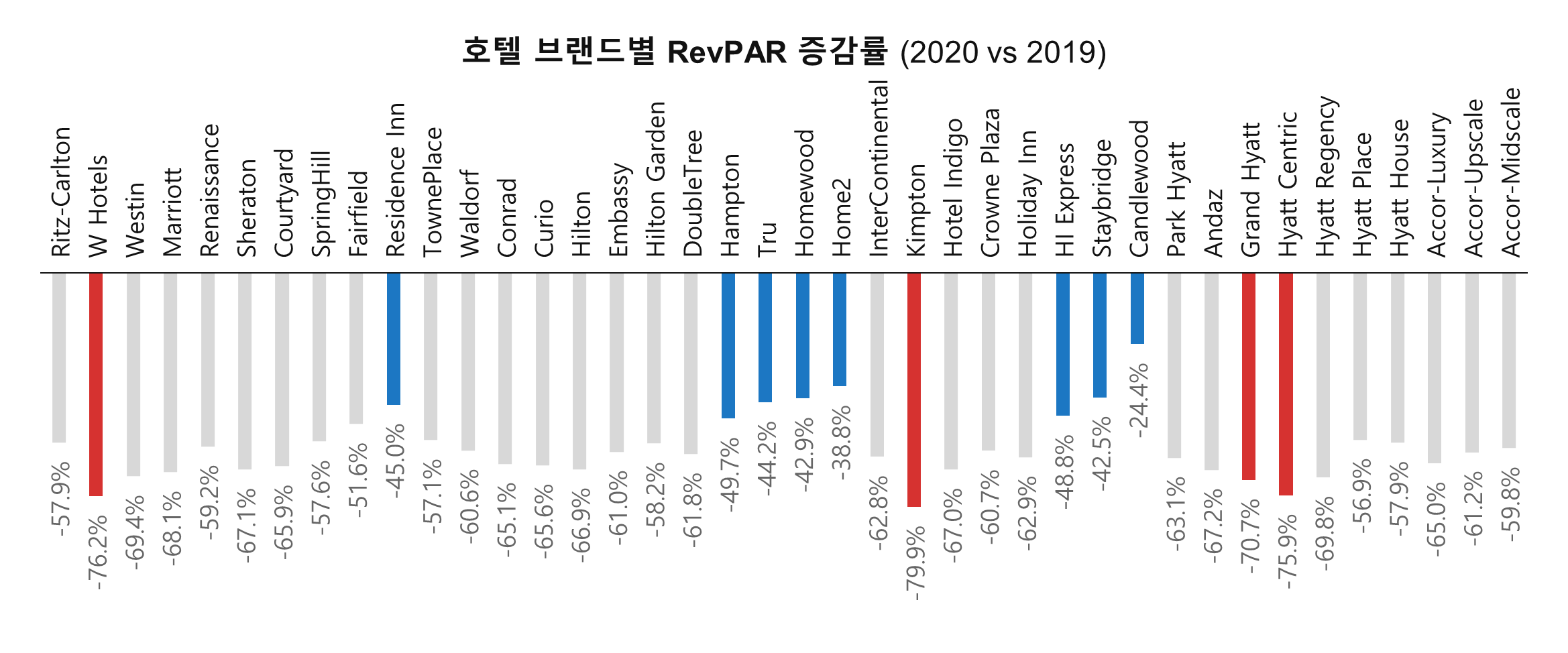

3. 무너진 Life Style 브랜드, 선방한 장기체류 브랜드

Marriott의 경우 W가 76.2%로 가장 큰 폭의 감소를 보였던 반면, Residence Inn이 45.0%로 비교적 선방했습니다. Hilton의 경우 Hilton이 66.9%로 가장 큰 폭의 감소를 보였고, Home2는 38.8%로 선방했습니다. IHG에서는 Kimpton이 79.9%로 5개 글로벌 브랜드사의 브랜드들 중 가장 큰 폭의 감소를 보였던 반면, Candlewood는 24.4%로 5개 글로벌 브랜드사의 브랜드들 중 가장 작은 폭의 감소를 보였습니다. Hyatt와 Accor의 경우 선방했다고 볼 만한 브랜드가 없었는데, 특히 Hyatt의 경우 Grand Hyatt와 Hyatt Centric이 동시에 70% 넘게 감소하며 안 그래도 포트폴리오 규모가 작고 Life Style 브랜드의 비중이 높은 Hyatt의 어려움을 가중시켰습니다.

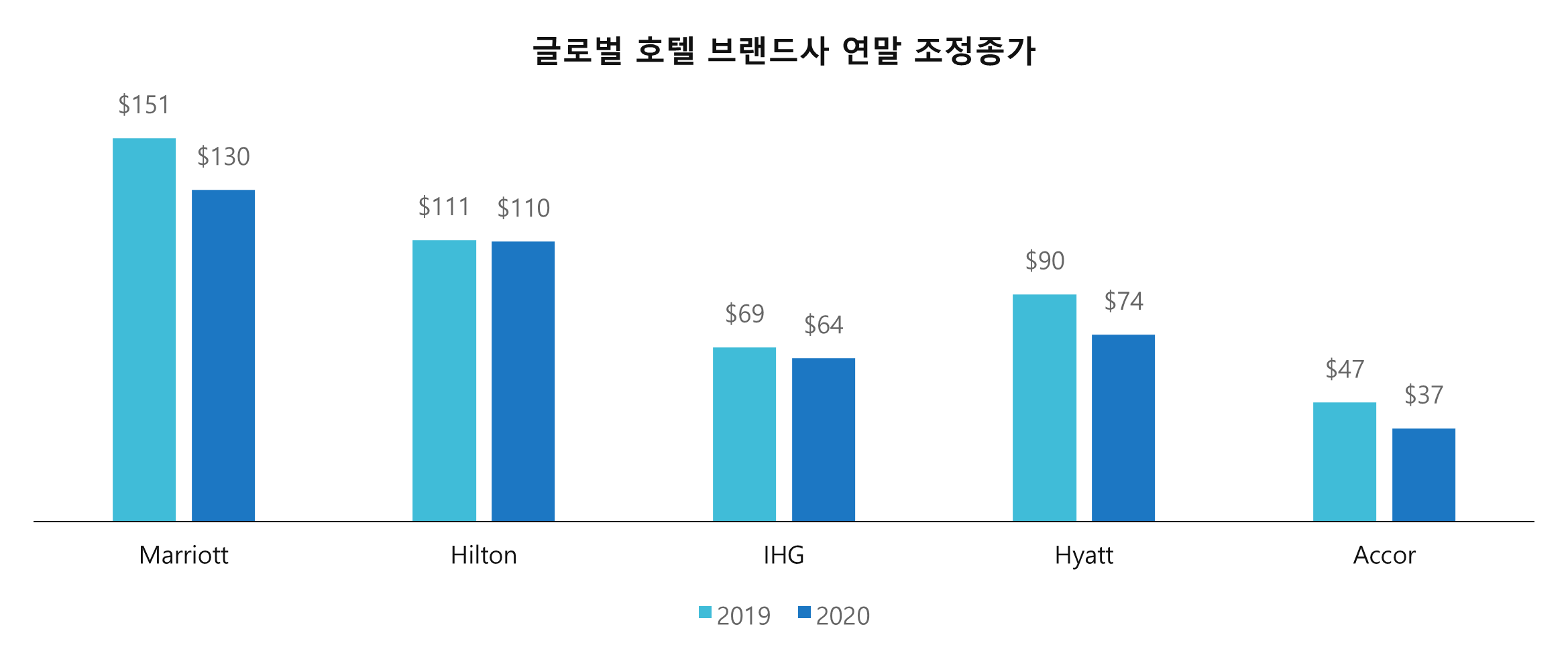

4. 코로나19와 글로벌 호텔 브랜드들의 주가 동향

2019년 말 대비 2020년 말의 조정 종가를 비교해보면, Marriott은 $151에서 $130로 13.5%, IHG는 $69에서 $64로 6.3% 감소했던 반면, Hilton은 $111에서 $110로 0.5% 감소하며 상대적으로 영향을 크게 받지 않았습니다. 호텔들의 운영 실적에서 코로나19의 영향이 크게 나타났던 Hyatt와 Accor의 주가는 각각 $90에서 $74로 17.7%, $47에서 $37로 21.5%의 감소세를 보였습니다. 글로벌 브랜드들은 호텔 매출과 연동된 수수료가 매출의 대부분을 차지하기 때문에 호텔 매출 감소의 영향이 직접적으로 나타나는 편이지만, 공통적으로 호텔 매출의 감소 폭에 비해 주가의 감소 폭은 미미했습니다. 여기에는 몇 가지 이유가 있는 것으로 보입니다.

5. 호텔의 매출 감소를 이겨낸 포트폴리오의 팽창

Marriott의 RevPAR가 59.0% 감소하는 동안 매출은 49.6% 감소했고, Hilton의 RevPAR가 56.5% 감소하는 동안 매출은 54.4% 감소했습니다. IHG의 RevPAR가 56.4% 감소하는 동안 매출은 48.3% 감소했고, Hyatt의 RevPAR가 67.3% 감소하는 동안 매출은 58.8% 감소했으며, Accor의 RevPAR가 67.7% 감소하는 동안 매출은 56.2% 감소했습니다. Hilton을 제외한 대부분의 회사에서 RevPAR 감소 폭에 비해 매출의 감소 폭이 대략 10% 정도 낮았던 것으로 나타났습니다. 가장 큰 이유는 2020년에도 글로벌 브랜드의 호텔 포트폴리오가 지속적으로 성장한 데 있습니다. 객실수 기준으로 각 글로벌 브랜드 회사들의 포트폴리오 규모는 Marriott이 1.8%, Hilton이 4.8%, IHG가 0.3%, Hyatt가 10.1%, Accor가 2.0% 증가했습니다. 즉, 개별 호텔들로부터의 매출은 줄었지만, 애초에 이 매출을 발생시키는 호텔들이 늘면서 회사의 매출은 상대적으로 그 영향이 덜했던 것입니다.

6. 포트폴리오의 규모와 비례하는 비용의 탄력성

2020년 매출 감소액 대비 당기순이익 감소액 비율을 보면, Marriott은 14.8%, Hilton은 31.2%, IHG는 34.0%, Hyatt가 49.7% 수준이었습니다. 다만, Accor의 경우 당기순이익 감소액이 매출 감소액을 초과하여 115.9%를 기록했으나, 자본 규모를 고려하면 충분히 흡수해낼 수 있는 수준으로 추정됩니다. 물론 어느 회사도 2020년 당기순이익이 흑자였던 곳은 없습니다만, Accor를 제외하면 대부분 효과적인 비용 관리를 통해 매출 감소의 영향을 완화시켰던 것으로 보입니다. 특히, 포트폴리오의 규모가 클수록, 즉 규모의 경제를 확보한 곳일수록 비용 관리에 강점을 보였는데, 2020년 회사별 연차보고서를 보면 객실수 기준으로 Marriott은 164만 실, Hilton은 101만 실, IHG는 89만 실, Hyatt는 23만 실, Accor는 75만 실 규모의 포트폴리오를 확보하고 있었습니다.

7. 갈 곳 잃은 유동자금을 흡수해낸 글로벌 브랜드

경기 변동에 따른 주기가 일상적으로 존재하는 호텔 산업에서 지금을 저점으로 보는 시각이 보편적입니다. 그리고 과거의 경험에 비추어 그 뒤에 가파른 성장이 따르게 된다는 것 또한 이미 많은 이들에게 학습된 것으로 보입니다. 다만, 코로나19의 파괴력이 충분한 체력을 갖추지 못한 기업들을 넘어뜨릴 수 있는 상황이기 때문에, 이미 규모의 경제를 확보한 이들에게 자본시장의 관심이 집중되었던 것 같습니다. 특히, 유독 미주 지역 편중이 심하게 나타나는 Hilton의 경우 글로벌 포트폴리오 확대에 대한 기대감으로 인해 더 많은 관심을 받았을 것으로 생각됩니다. 앞서 말한 바와 같이 2020년 말 Hilton의 포트폴리오에서 미주 지역 비중은 77.1%로 다른 글로벌 브랜드들보다 컸습니다.

지겹도록 우리를 옭아매고 있는 코로나19 상황이 언제 어떻게 끝나게 될지 아직은 알지 못합니다. 그리고 그 긴 터널의 끝에 무엇이 우리를 기다리고 있는지도 아직은 알지 못합니다. 그러나 어두운 밤이 지나면 밝은 해가 떠오르듯, 분명 언젠가는 이 시기를 안주삼아 술잔을 기울이게 될 날이 올 것입니다. 한편, 이처럼 역동적인 부침을 겪으면서 점점 더 데이터의 중요성을 실감하게 됩니다. 도무지 이해할 수 없을 것 같은 상황들도 시간이 흐른 후 그 기록을 뒤지다 보면 규칙이 보이기 시작하는 때가 있고, 그 규칙들은 우리에게 많은 얘기를 들려줍니다. 이때 우리가 그 얘기에 귀를 기울일수록 같은 실수의 재발 빈도가 현저하게 줄어든다는 사실만은 불변의 진리인 듯 합니다.